|

| @ Kaija Straumanis: http://www.flickr.com/photos/23558082@N03/ |

Queridos lectores:

Si siguen Vds. la prensa económica convencional, habrán notado que en las últimas semanas se ha estado hablando cada vez más de la próxima crisis económica, anunciándonos que cada vez está más cerca, aunque con una notable disparidad de opiniones acerca del momento concreto en el que cada analista cree que tendrá lugar. No les pondré referencias a publicaciones españolas porque mi política es no enlazar a la prensa española (por razones en su momento comentadas), pero seguro que no les costará nada encontrar tales referencias.

En los análisis más simples, la evocación de una nueva recesión viene motivada por la efemérides de la Gran Recesión de 2008: simplemente, como pasó en el pasado, debería volver a pasar en el futuro. "Y ahora no me digan que no se les avisó", vendría a ser su divisa. Son razonamientos por analogía, sin mucho fundamento teórico, que buscan más bien dar una coartada a los analistas económicos que las escriben delante de la más que posible acusación de que no tienen ni idea de cómo funciona el sistema económico. Este tipo de artículos son recurrentes en la prensa, y salen por tandas varias veces al año: al fin y al cabo, lo más seguro es "denunciar" que hay una crisis esperándonos en algún punto del horizonte porque, más pronto o más tarde, tal crisis efectivamente va a llegar, y por tanto ésta es una predicción sin riesgo. Se puede considerar a este tipo de artículos como el "ruido de fondo": ese rumor que siempre está ahí, que tiene algún fundamento pero que en todo caso no permite anticipar absolutamente nada precisamente porque siempre está ahí y es siempre igual.

En los últimos meses, sin embargo, han aparecido otros artículos, en los que se realizan análisis más profundos y que realmente sí que aportan una señal diferente a la del ruido del fondo. Por ejemplo, éste sobre el análisis que hace JP Morgan, quien ve aparecer una grave crisis hacia 2020 de acuerdo con sus modelos numéricos. Otros analistas, sin necesidad de tanta sofisticación matemática, son capaces de ver venir la crisis debido a las múltiples debilidades financieras estructurales. Este tipo de noticias se diferencian de las anteriores en que hace tiempo ya que ubican la crisis en un marco temporal bien definido, el año 2020 - dato que coincide con alguna estimación que más de una vez ha dado Juan Carlos Barba - y lo hacen sobre la base de indicadores que van revisando a medida que pasa el tiempo y que consistentemente apuntan hacia la misma fecha. A pesar de que estos estudios tienen un contenido y significatividad muy superior a los que forman el ruido de fondo, resultan difíciles de percibir precisamente por la presencia de este último, y así la opinión pública suele ser escasamente consciente de su existencia. Peor aún, hay personas que son conscientes que la situación actual deberá acabar de manera abrupta y en la búsqueda de información no es capaz de distinguir la señal del ruido - entre otras cosas, porque los medios de comunicación no lo hacen nada fácil - y pueden llevarse una falsa impresión de que la próxima crisis se anuncia continuamente pero nunca llega, cuando en realidad los indicadores más fiables siempre han apuntado a la misma fecha. Lo que lleva al riesgo de que acabe pasando como Pedro y el lobo.

Tanto el ruido de fondo como las verdaderas señales de la nueva crisis forman lo que podríamos denominar el paisaje estándar en lo que a este tema (la futura crisis económica) se refiere. Es lo que uno se espera encontrar en el canal informativo en cualquier momento, y que en el fondo es lo que siempre se ha encontrado allí. Hay, sin embargo, otro tipo de señal mucho menos recurrente, que lleva cogiendo fuerza en los últimos años y que se ha intensificado ligeramente durante este último año. Son los estudios, mucho más detallados y profundos, que apuntan a que el modelo capitalista, tal y como lo entendemos hoy en día, tiene los días contados. No se trata de una crisis que haya de sobrevenir este año o el que viene, o en este lustro. No se trata de un nuevo final de ciclo, más o menos traumático pero que vendrá seguido de un nuevo momento alcista. No, esos otros estudios nos informan de que estamos llegando al final de un trayecto que comenzó hace dos siglos y que ya no va a poder continuar más. Hace poco fue un informe encargado por Naciones Unidas a un grupo de científicos, que llegaron a una conclusión que hemos repetido aquí a menudo: el capitalismo ya no es viable, y cuanto más tiempo se intente mantener, peor. Este nuevo informe, este nuevo estudio, llega después de otros, también bastante recientes, también bastante impactantes. Fue la introducción de nuevos modelos numéricos que indican que un colapso puede sobrevenirnos, si mantenemos el rumbo actual. Fue la renovada advertencia de los científicos a la Humanidad, 25 años después de la primera. Son los abundantes signos de la degradación ambiental por doquiera. Son, en suma, los signos de un cambio de época. Es el fin del crecimiento. Y todas esas noticias, que los medios generalistas tratan de hacer pasar con la mayor sordina posible, es ese canto, antes rumor y mañana posiblemente fragor, que va creciendo, como una música ominosa para los estamentos económicos: "Se acaba el crecimiento, es el fin del crecimiento". Los líderes políticos y los grandes poderes económicos se niegan a aceptarlo, pero es una verdad que poco a poco se va imponiendo: se acaba el crecimiento. Por buscar ejemplos cercanos, dos tercios de los ciudadanos españoles aceptarían que se abandonase la búsqueda del crecimiento económico como un objetivo de la sociedad, y la cuestión del decrecimiento ha llegado a ser debatida en el Parlament del Catalunya (aunque ahora estemos entretenidos con otras cosas). Inclusive, hace pocos días tuvo lugar en el Parlamento Europeo una conferencia sobre "Post-crecimiento", en la que participaron destacados pensadores del decrecentismo y algunos comisarios europeos; todo un hito, a pesar de que se ha tenido que usar el eufemismo "post-crecimiento" para no asustar las delicadas sensibilidades de los políticos en la sala. Es también en esa clave de senescencia de la idea de crecimiento, de decadencia de nuestras élites, que debe ser interpretada la reciente concesión del Premio Nobel de Economía a William Nordhaus y Paul Romer, por sus contribuciones a, justamente, compatibilizar crecimiento con innovación y cambio climático. Máxime cuando especialmente Nordhaus ha minimizado el problema del cambio climático en más de una ocasión, y como siempre como algo supeditado al crecimiento económico; en su caso lo que es de destacar es que, a pesar de ser tan talibán del crecimiento haya reconocido que hay que reaccionar al cambio climático (aunque sea temperadamente).

Hay, finalmente, un cuarto tipo de noticia que nos habla de la inminente crisis pero que pasa desapercibida porque, fundamentalmente, se trata de lo que lo que se denomina un no-hecho. Es algo que, aunque pasa, se pretende que no está pasando. Hablamos, por supuesto, del tema central que se trata en este blog, de la crisis energética. A pesar de que se van acumulando los indicios de que vamos a estrellarnos muy pronto contra el muro de la dura realidad geológica, cada vez que se produce una noticia relacionada se le da una interpretación sesgada hasta el absurdo o simplemente se silencia. Como a esta información es más difícil de acceder que a las de los otros tipos, déjenme que les comente con algo más de detalle algunas noticias actuales sobre el tema.

Como hemos comentado varias veces, en este momento se está produciendo una brutal desinversión en el sector de la explotación del petróleo y resto de hidrocarburos líquidos. Este fenómeno lleva varios años de recorrido (lo comentamos en este blog a principios de 2016), pero recientemente la cosa ha tomado ya tintes dramáticos: en este momento, Norteamérica invierte más que el resto del mundo en exploración y desarrollo de nuevos yacimientos.

Que una región que produce menos del 20% de todo el petróleo mundial invierta más del 50% del gasto global en exploración y desarrollo ha sido posibilitado por dos factores. Por un lado, porque después de una pequeña contracción en 2015 y 2016, el gasto en nueva exploración y explotación se ha disparado en los EE.UU., gracias fundamentalmente al fracking. Por el otro lado, en el resto del mundo la inversión cae consistentemente debido al hecho de que se acepta que no quedan ya nuevos yacimientos que merezca la pena explotar. Como ahora explicaré, ambos factores son terriblemente negativos.

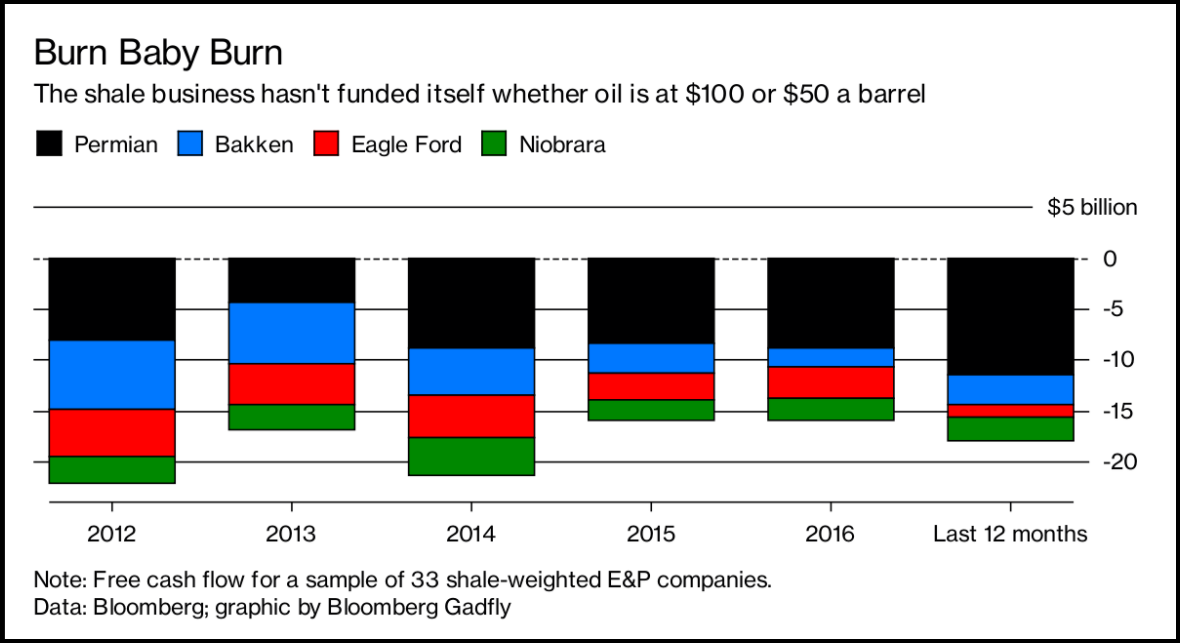

Con respecto al primero, el auge del fracking no es, en absoluto, una buena noticia, y no hablo aquí en términos medioambientales (para los que también es negativo) sino financieros.. No es ninguna novedad decir que el fracking es un negocio ruinoso: yo ya lo explicaba en este blog allá por el 2013. Las compañías que se dedican al fracking no solo no consiguen beneficios, sino que acumulan cuantiosas pérdidas que financian con más endeudamiento.

|

| Imagen cortesía de SRSrocco report, https://srsroccoreport.com/ |

Se trata, obviamente, de un burbuja especulativa que en cualquier momento puede explotar, pero también es algo más que una burbuja. Si no fuera por el fracking, la producción de todos los líquidos del petróleo del mundo estaría ya estancada o incluso en declive. Así que lo que EE.UU. ha hecho es subsidiar al resto del mundo el mantenimiento de nuestro estilo de vida pródigo en gasto energético. ¿Y hasta cuándo durará esta burbuja? Durante el año 2016 se observó un descenso de la producción de petróleo de fracking en los EE.UU., signo de que los productores tiraban la toalla y no querían perder más dinero. Sin embargo, con la llegada de Donald Trump a la Casa Blanca y la implantación de numerosas medidas fiscales favorecedoras, la producción repuntó durante 2017 y lo que llevamos de 2018. Sin embargo, si miramos la evolución reciente de las gráficas de producción de las principales cuencas del fracking estadounidense (ver el último Drill Productivity Report del Departamento de Energía de los EE.UU.) observamos una tendencia al estancamiento en todas ellas, incluso en Permian. Durante el último mes, la producción aún ha crecido un poco, pero cada vez lo hace a menor ritmo.

Las gráficas también muestran de manera aproximada las tres fases que ha experimentado la burbuja del fracking.

La primera fase fue entre 2009 y 2011, y se podría denominar la fase de tentativa. Básicamente, se tenía que intentar ver si el recurso era rentable, porque era ya la última posibilidad factible. Esta fase se caracteriza por un ascenso suave de la producción. Al final de esta fase se ve que no hay manera de hacer rentable el fracking a gran escala, pues ni siquiera con precios por encima de los 100$/barril sale rentable salvo en unas pocas localizaciones más productivas y en todo caso poco duraderas.

La segunda fase, de 2011 a 2016, es la fase de burbuja especulativa. Al principio de esta fase el precio del petróleo sube por encima de los 100$ y los grandes brokers de Wall Street consiguen convencer a muchos inversores que a esos precios todo el fracking es rentable, cuando en realidad solo lo es en determinados y escaso sitios. Esta fase se caracterizar por el fácil acceso al crédito, crecimiento exponencial de la producción y del endeudamiento de las compañías. Hacia 2014 se constata (como ya comentamos en "La ilógica financiera") que ni a 100$/barril el fracking era rentable y que las compañías petroleras de todo el mundo (no solo las dedicadas al fracking: todas) estaban perdiendo mucho dinero porque los yacimientos que quedan por explotar no son rentables a precios que la sociedad se pueda permitir. Aquí comienza una fase de contracción de la inversión global en exploración y desarrollo de nuevas explotaciones de hidrocarburos (46% menos a escala global entre 2015 y 2017), que también se da en EE.UU.: la producción de fracking cae un 10% y todo apunta a que esta burbuja se está desinflando.

La tercera fase, que comienza en 2017 y dura hasta ahora, se podría denominar la fase política o de ultima ratio. No hay duda de que el fracking no es rentable ni de que no lo será jamás, pero no se puede permitir que la producción de petróleo mundial comience ya su declive terminal, así que por razones políticas se re-impulsa la burbuja del fracking. Esta tercera fase está probablemente llegando al final debido al hecho de que los yacimientos de fracking no duran mucho tiempo y que cada vez cuesta más compensar la caída de los yacimientos actualmente en producción, como muestran las siguientes gráficas sobre la evolución de la producción de pozos preexistentes en las mismas tres cuencas indicadas arriba.

Se da la circunstancia de que el declive de los pozos en Permian es más acelerado que en las otras cuencas, como es bien conocido en el sector. Esto va a provocar que la caída del fracking será más acelerada de lo que muchos prevén, ya que Permian es y ha sido la más productiva de las cuencas asociadas a este tipo de explotación.

El final de la tercera fase del fracking va a ser doblemente negativo. Por un lado, por el descenso de la producción de petróleo, lo que va a implicar una grave crisis económica por el nuevo giro en la espiral del declive energético. Y por el otro, por la crisis financiera que va a desencadenar directamente: los inversores que han apostado fuerte al fracking están esperando a que un repunte de precios haga rentables sus inversiones y recuperen las pérdidas acumuladas, pero cuando se vea que la producción declina irremisiblemente comprenderán que no hay la más mínima esperanza de que recuperen su dinero y se desatará el pánico financiero.

Habrá más de un experto despistado que piense que la solución podría venir de fuera de los EE.UU., en esos inmensos campos de petróleo que algunos dicen que aún están por explotar. Sería mejor que se lo piensen dos veces, porque las señales que llegan del sector muestran claramente lo contrario. Circunscribiéndonos al caso de España, son bastante significativas las recientes declaraciones de Antonio Brufau, presidente de la petrolera REPSOL, en las cuales reconoce que no resulta rentable invertir en nuevas explotaciones porque cuesta mucho recuperar la inversión. De hecho, anuncia que REPSOL va a ir abandonando el negocio del petróleo, lo cual va en la línea de su reciente adquisición de centrales hidroeléctricas y su nuevo negocio como operadora eléctrica (en la misma línea que Gas Natural, ahora reconvertido en Naturgy). Según Brufau, lo que pasa es que la demanda de petróleo va a caer en los próximos años gracias a la irrupción del coche eléctrico. Lo cual es absurdo, porque ahora mismo no se ve tal irrupción y de hecho lo que sí que hay es un repunte en la demanda de petróleo que está empujando los precios hacia arriba. Aparte está el hecho de que un tipo bien informado como Brufau debe saber perfectamente que el coche eléctrico no es una opción viable a gran escala. En todo caso, la mención al fetiche del momento, el coche eléctrico, le sirve para justificar su proceso de desinversión y evitar, por el momento, el pánico financiero mientras va anunciando qué van a hacer los próximos años.

No solo es España: ayer mismo el economista jefe de la Agencia Internacional de la Energía, Fatih Birol, alertaba que el precio del petróleo está entrando en la zona de peligro, y que el problema viene, precisamente, de la falta de inversión en exploración y desarrollo de nuevos yacimientos a escala global. En un desesperado intento por revertir la situación, Birol llama a la OPEP a "abrir los grifos" para bajar el precio del petróleo, y les avisa de que si permiten que el precio escale a la larga les perjudicará también a ellos, porque los altos precios del crudo desencadenarán una crisis económica, y la crisis hará bajar el consumo y por tanto los precios del crudo y al final la OPEP también recibirá lo suyo. En esencia, Birol parece que por fin ha descubierto la espiral de destrucción de oferta - destrucción de demanda. Claro que si Birol hubiera leído las declaraciones de Brufau que enlazaba más arriba sabría que probablemente Arabia Saudita ya no tiene capacidad ociosa: la OPEP probablemente ya no puede abrir más los grifos porque los tienen abiertos del todo.

Por resumir, tanto el ruido de fondo, como las noticias más analíticas, como los estudios más detallados sobre el capitalismo y como el análisis de la situación actual de la crisis energética nos indican que hemos llegado a las puertas de la siguiente crisis. Para unos, esto solo es un final y el comienzo de una nueva fase similar, después de los reajustes necesarios. Para otros, los procesos que se van a desencadenar van a cambiar nuestro mundo de manera profunda y definitiva. En lo que todos coinciden es en lo que estamos haciendo para prepararnos: nada. Así que, ahora mismo, estamos ahí quietos, plantados, esperando a que nos llegue el siguiente golpe.

Salu2.

AMT

No hay comentarios:

Publicar un comentario

La sección de comentarios de este blog ha sido clausurada por ser imposible su gestión. Disculpen las molestias. Pueden seguir comentando en el Foro OilCrash: http://forocrashoil.blogspot.com.ar/

Nota: solo los miembros de este blog pueden publicar comentarios.